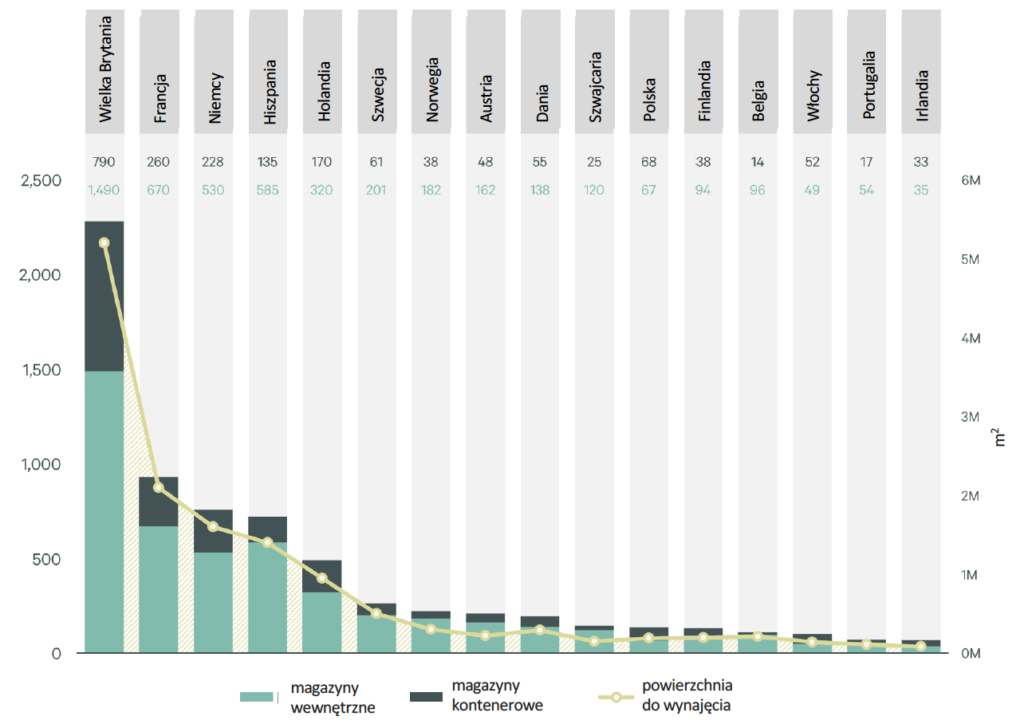

Europejski rynek magazynów samoobsługowych to 6929 magazynów, o łącznej powierzchni brutto 13,9 mln m2.

W raporcie „European Self Storage Industry Report 2023” autorstwa CBRE i FEDESSA po raz pierwszy pojawiły się konkretne dane dotyczące magazynów kontenerowych. Choć już w minionym roku wspominano o rosnącej roli tego typu magazynów w sektorze self storage, to dopiero tegoroczne opracowanie dostarcza pełniejszych informacji na ten temat. Dane jednoznacznie ukazują, że trend ten staje się coraz bardziej istotny dla branży.

W wielu krajach, również w Polsce, magazyny kontenerowe zyskują na znaczeniu, stanowiąc istotny odsetek ogółu sektora self storage.

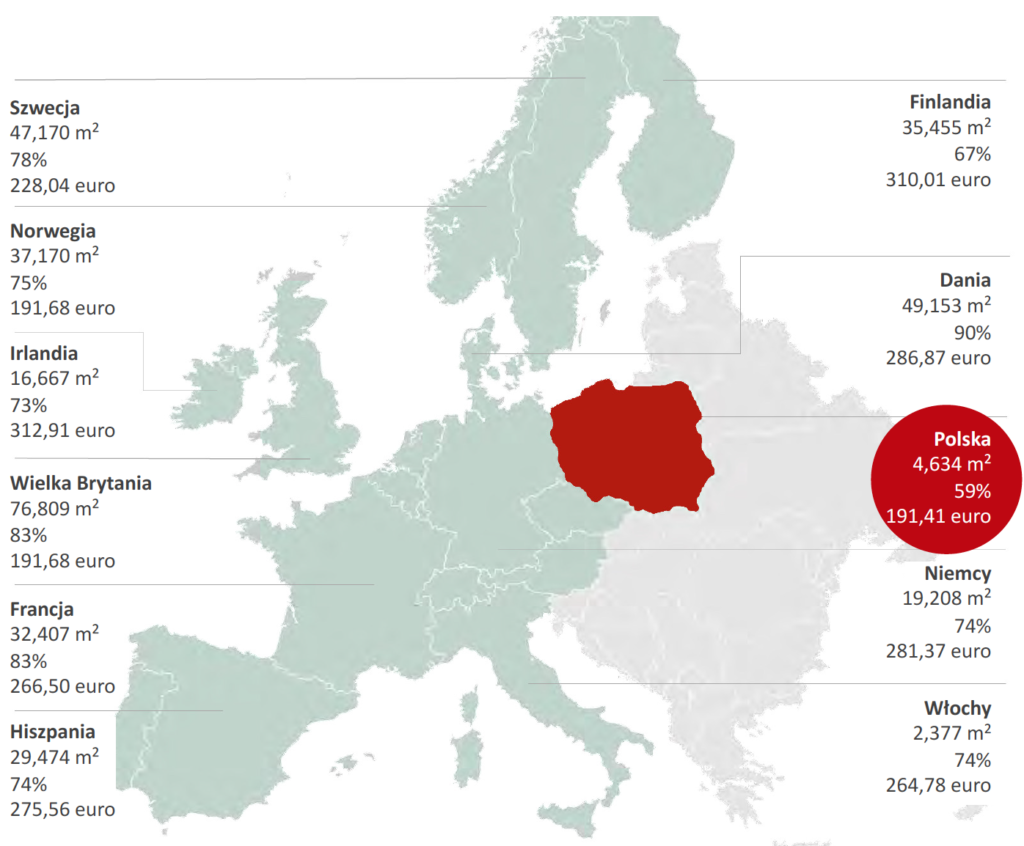

Dane europejskiego rynku selfstorage.

W Polsce jest 4 634 m2 całkowitej powierzchni typu self storage na milion mieszkańców. Średnia zajętość magazynów to 59%, a średnia cena wynajmu 1-go metra kwadratowego to 191,41 euro rocznie.

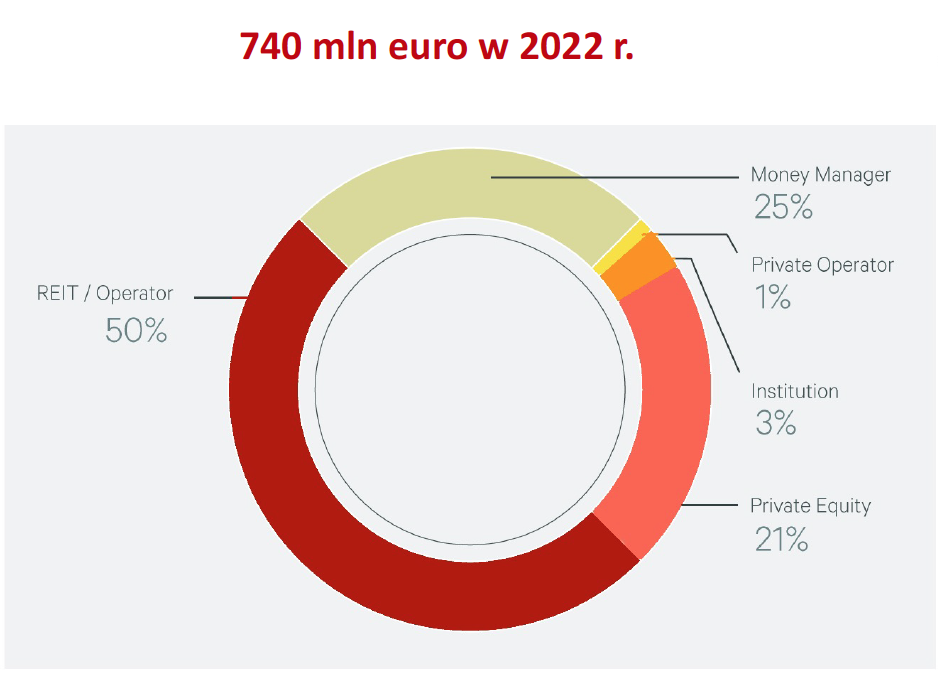

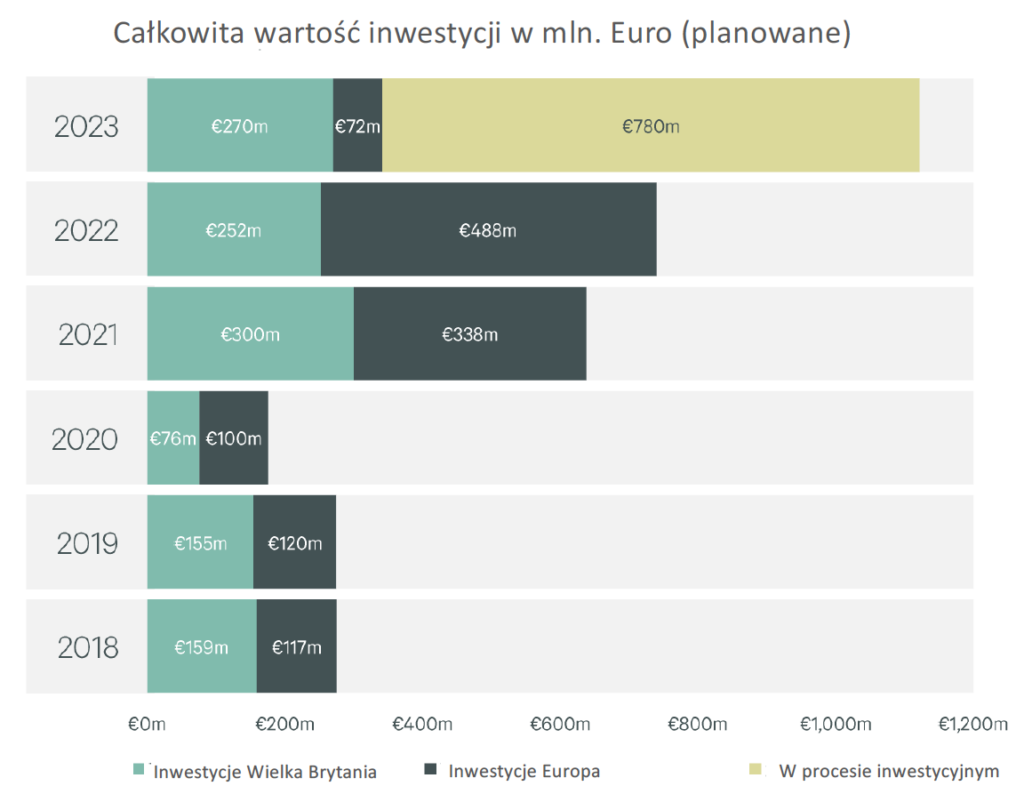

Przegląd inwestycji.

Pomimo rosnącej niepewności wokół rynków kapitałowych, w sektorze magazynów samoobsługowych kontynuowane są główne transakcje i procesy.

Po rekordowym wolumenie transakcji w zeszłym roku, w pierwszej połowie 2023 roku doszło do kluczowych przejęć brytyjskiego Easistore przez konsorcjum pod przewodnictwem Nuveen, a także sprzedaż UK Storage Company na rzecz Pithos Capital i Davidson Kempner.

Jeśli chodzi o drugą połowę 2023 r., najważniejszymi wydarzeniami będzie oferta Nuveen dotycząca zakupu notowanej na giełdzie Grupy Self Storage w Norwegii. Przekonanie, że mnożniki wartości przedsiębiorstwa (EV) do EBITDA ulegną osłabieniu, nie sprawdziło się, ponieważ ceny pozostały niezmienne, a stopy kapitalizacji dla najlepszych obiektów w głównych europejskich miasta mieszczące się w przedziale od 5,00% do 5,50%.

Wolumen inwestycji od początku roku 2023 wynosi obecnie ok. 594 mln euro, przy czym oczekuje się, że w ciągu najbliższych 12 miesięcy dojdzie do dużej liczby transakcji w zakresie fuzji i przejęć w całej Europie.

Rośnie zainteresowanie mniejszymi inwestycjami typu „kup i buduj”, przy czym inwestorzy chcą organicznie rozwijać swoje własne platformy od podstaw.

Przykłady obejmują dokapitalizowanie Storo w Belgii przez Mitiskę, platformę Karbon Self Storage należącą do EQT w Londynie oraz przejęcie MyStorage przez Carlyle w Niemczech we współpracy z Safestore.

Na rynku Polskim po raz pierwszy zaobserwowaliśmy transakcje przeprowadzone przez dużych graczy. Griffin i Redefine Properties utworzyły JV, przejmując Stokado – drugiego co do wielkości operatora self-storage w Polsce. W tym samym roku Stokado przejęło firmę Top-Box posiadającą budynek w Warszawie, dodając tym samym 4,500 mkw. do swojego portfolio.

Perspektywy inwestycyjne.

Jeśli chodzi o perspektywy na lata 2023–2024, rynek inwestycyjny w tym sektorze pozostaje prężny, z dużą pulą inwestorów konkurujących o ograniczoną liczbę możliwości. Inwestorzy realokują kapitał do sektorów oferujących atrakcyjne przepływy pieniężne, co z pewnością czyni branżę self storage atrakcyjną na tle innych aktywów.

Choć apetyt inwestorów pozostaje duży, oczekuje się, że ceny pozostaną niezmienne, z oznakami osłabienia w niektórych regionach. W dużej mierze jest to spowodowane połączeniem spowolnienia operacyjnych wskaźników KPI (w szczególności wzrostu obłożenia) oraz zmniejszonych oczekiwań co do stawek czynszów, a także niestabilności rynku długu prywatnego.

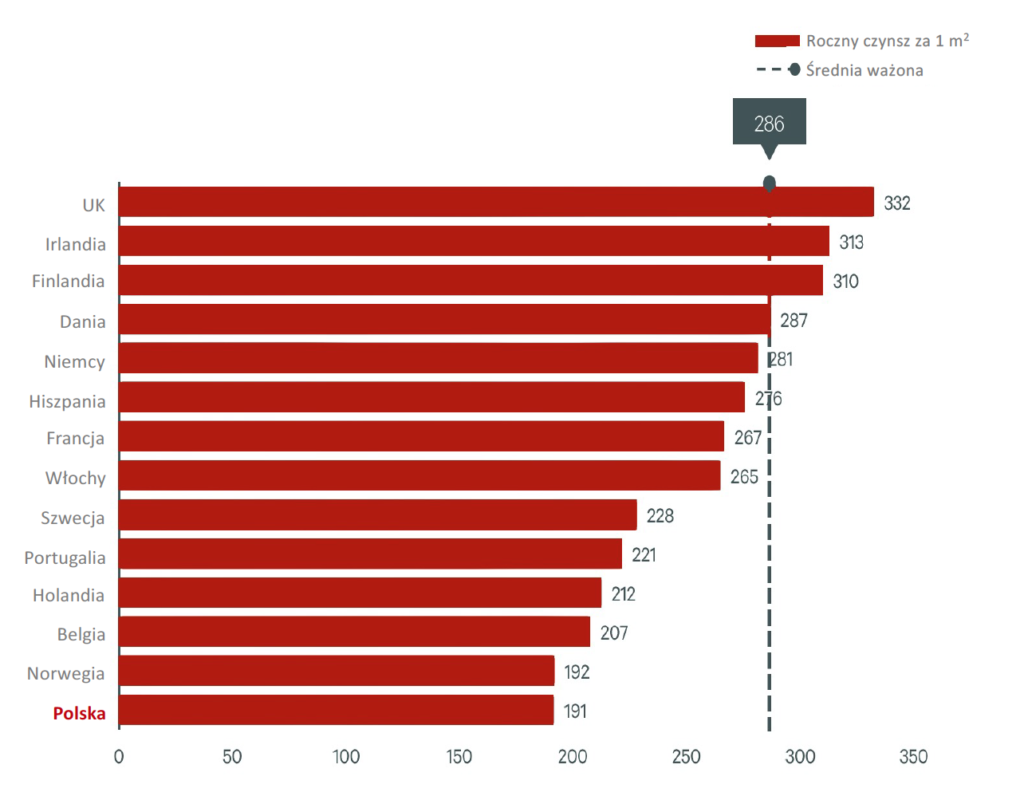

Stawki wynajmu.

Na większości europejskich rynków obroty były dodatnie, a stawki czynszów pokazują, że popyt ze strony klientów pozostaje wysoki. Średnia roczna stawka czynszu netto wynosząca 286 EUR za mkw. to potwierdza.

Stawki czynszów są najwyższe w Wielkiej Brytanii, a średni roczny koszt wynosi 332 euro za mkw. Na drugim miejscu znajdują się Irlandia i Finlandia z odpowiednio 313 i 310 euro za mkw.

Z opublikowanych informacji i danych posiadanych przez CBRE na wielu rynkach europejskich wynika, że w ciągu ostatnich 12 miesięcy zaobserwowaliśmy dodatni wzrost czynszów, przy czym wielu operatorów starało się w tym okresie przynajmniej dorównać inflacji.

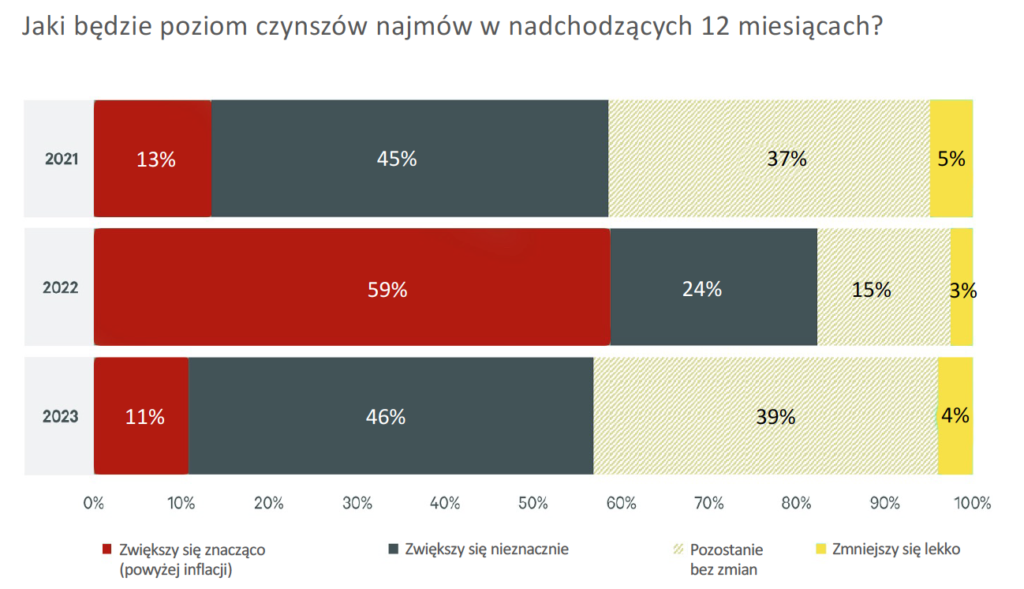

Oczekiwania dotyczące wynajmu.

Ogólnie rzecz biorąc, operatorzy są optymistami – aż 96% respondentów spodziewa się, że stawki czynszów netto wzrosną lub pozostaną na tym samym poziomie.

Jednak oczekiwania spadły z biegiem lat. W 2022 r. 59% respondentów było optymistami co do wzrostu stóp powyżej inflacji. W tym roku ten optymizm podziela jedynie 11% respondentów.

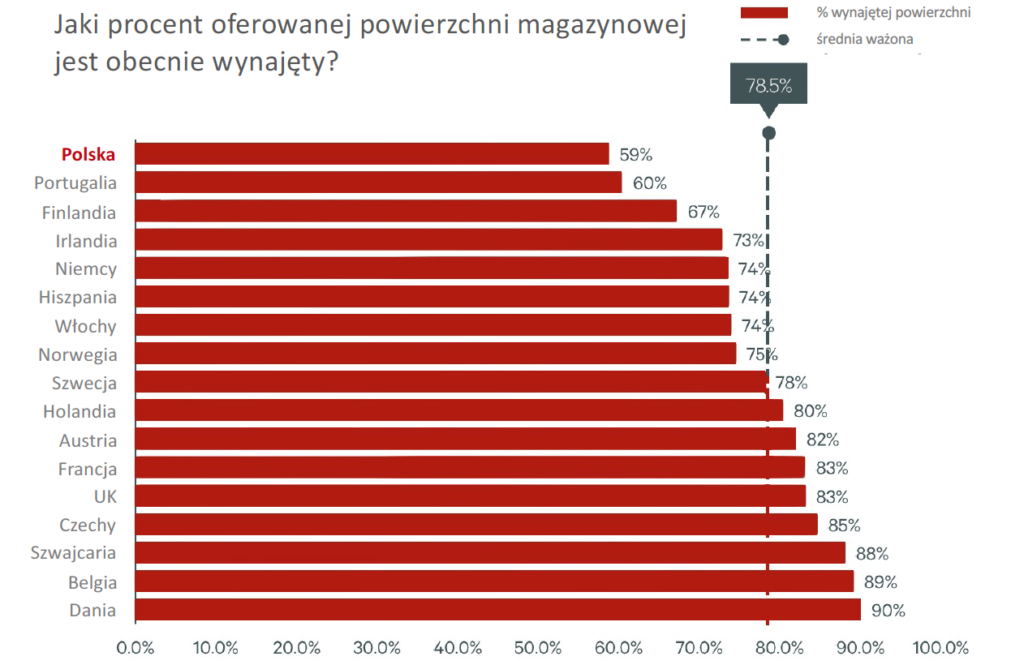

Współczynniki obłożenia.

Respondenci badania podają, że poziom obłożenia w całej Europie wynosi średnio 78,5%.

Próba obejmuje obiekty nowe oraz te niedawno rozbudowane, które w ciągu ostatnich 12 miesięcy znajdowały się w fazie „zapełnienia”.

W Europie zaobserwowano spadek średniego obłożenia wśród dojrzałych magazynów (obiekty, które w ciągu ostatnich dwóch lat nie dodały nowej powierzchni). Jest to jednak następstwem rekordowego poziomu obłożenia osiągniętego podczas pandemii.

Warto zauważyć, że optymalne obłożenie dla dojrzałego magazynu self storage wynosi zwykle około 85%-90%, w zależności od charakteru i wielkości. Operatorzy nie powinny dążyć do obłożenia w 100%, ponieważ zmniejsza to szansę na przyciągnięcie nowych klientów i maksymalizację zysków z wynajmowanej powierzchni.

Oczekiwania dotyczące wielkości obłożenia.

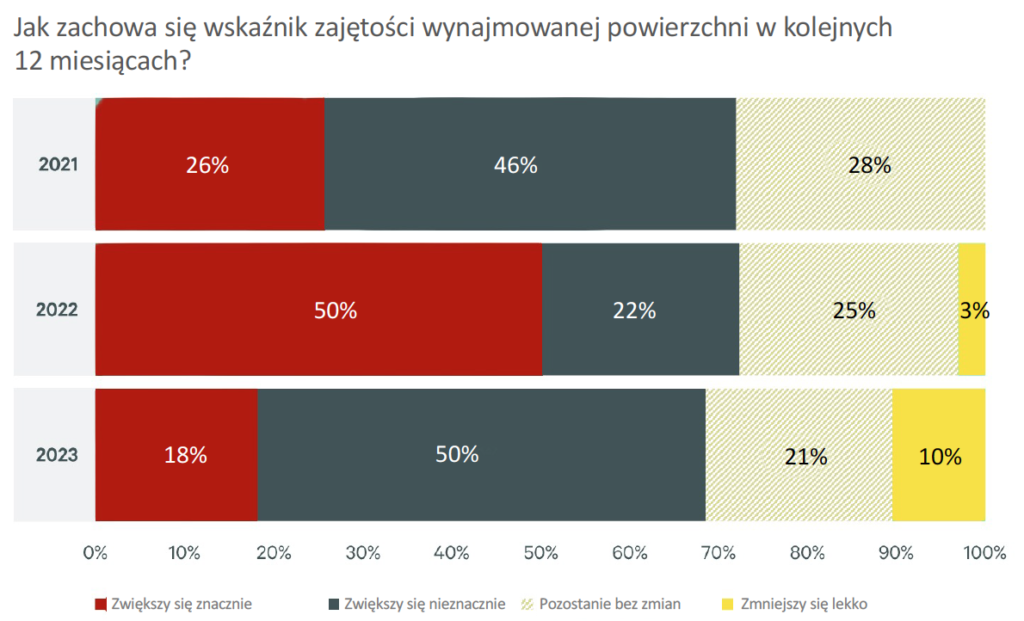

Oczekiwania dotyczące poziomu najmu magazynów samoobsługowych pozostają bardzo pozytywne – 89% respondentów spodziewa się wzrostu lub utrzymania poziomu obłożenia.

Nastąpiła znacząca redukcja – z 50% w 2022 r. do 18% w 2023 r. – liczby operatorów, którzy spodziewają się znacznego wzrostu stawek.

Zauważyliśmy, że niektóre rynki, np. Dania, Holandia i Szwecja, nie są optymistycznie nastawione do wzrostu obłożenia, ze względu na osiągnięcie szczytowego poziomu obłożenia i braku nowych obiektów, których nie należy spodziewać się w ciągu najbliższych 12–24 miesięcy.

Ogólnie rzecz biorąc, europejska branża magazynów samoobsługowych skupiała się bardziej na zarządzaniu zyskami niż na obłożeniu.

Podział według typu klienta.

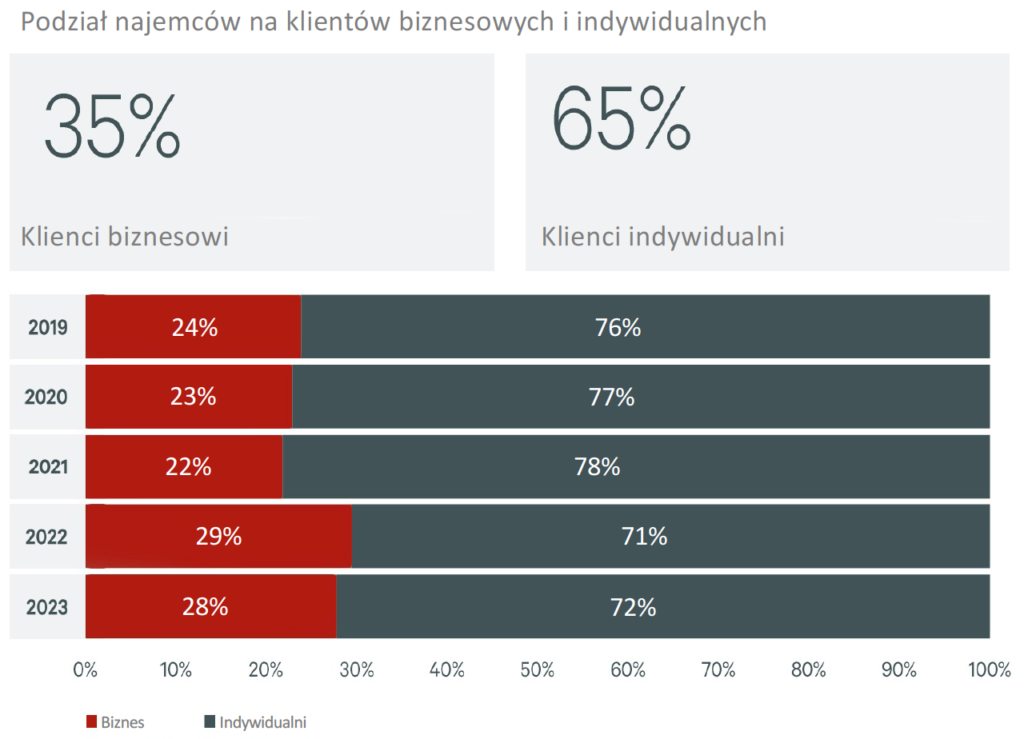

Dominującym w Europie typem klientów pozostają klienci korzystający z magazynów typu selfstorage do użytku osobistego.

Jednak niektóre kraje europejskie odnotowały wzrost wykorzystania komercyjnego. Wyraźne wzrosty komercyjne pod względem liczby wynajmowanych magazynów zanotowano w Czechach, Polsce i Włoszech, gdzie powierzchnia zajmowana przez klientów komercyjnych stanowi odpowiednio 48%, 46% i 39%.

Klienci firmowi są zainteresowani własnym magazynem samoobsługowym ze względu na oferowane elastyczne warunki najmu, które są zazwyczaj korzystniejsze niż warunki stosowane w sektorze przemysłowym.

Z tych danych wynika jasno, że rynek polski ma przed sobą świetne perspektywy (mając na uwadze, że wzrasta świadomość usługi self storage wśród klientów indywidualnych).

Nowe projekty w procesie deweloperskim.

Obecnie mamy 221 obiektów w procesie inwestycyjnym, z których 59% jest w budowie lub ma zatwierdzony pozwolenia na budowę, a kolejne 41% oczekuje na zatwierdzenie planu.

Tak silny potencjał deweloperski pokazuje, że operatorzy pozostają zdeterminowani w poszerzaniu swojego portfolio i mają zaufanie do branży, pomimo rosnących kosztów budowy i znacznych opóźnień w procesie planowania.

Duże zainteresowanie inwestorów w pewnym stopniu wzmacnia to zaufanie. Należy zauważyć, że nie wszystkie inwestycje znajdujące się na etapie planowania wstępnego dochodzą do realizacji. Nowi inwestorzy, którzy chcą wejść do branży i szybko rozwijać swój portfolio obejmując wiele lokalizacji, staną przed wyzwaniami związanymi z ograniczoną liczbą nowych obiektów oraz wydłużonymi okresami planowania i budowy. Stwarza to jeszcze większy popyt na istniejące portfele obejmujące wiele lokalizacji.

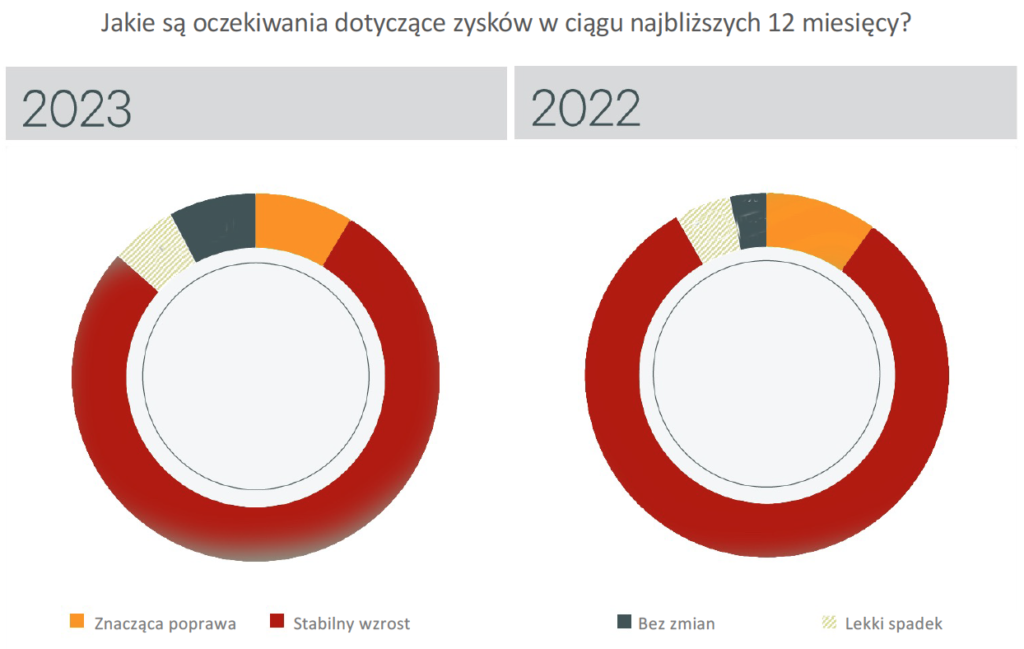

Oczekiwania dotyczące zysku.

Ogółem 87% operatorów spodziewa się poprawy zysków w nadchodzącym roku, co stanowi niewielki spadek w porównaniu z 92% w roku ubiegłym. To zachęcające w kontekście trudności makroekonomicznych.

Zamierzenia operatorów mające na celu zwiększenie rentowności będą prawdopodobnie obejmować zwiększenie powierzchni i zmniejszenie kosztów operacyjnych.

Koszty operacyjne w branży self storage wyrażone jako procent przychodów są niskie w porównaniu z innymi klasami aktywów. Operatorzy starają się obniżyć koszty personelu w swoich portfelach poprzez automatyzację portali klientów oraz systemów kontroli dostępu. Wyższe koszty mediów miały ograniczony wpływ ze względu na stosunkowo niski poziom zużycia energii.

Połączenie przychodów i wyników operacyjnych stworzyło imponujący rekord zysków dla tej klasy aktywów.

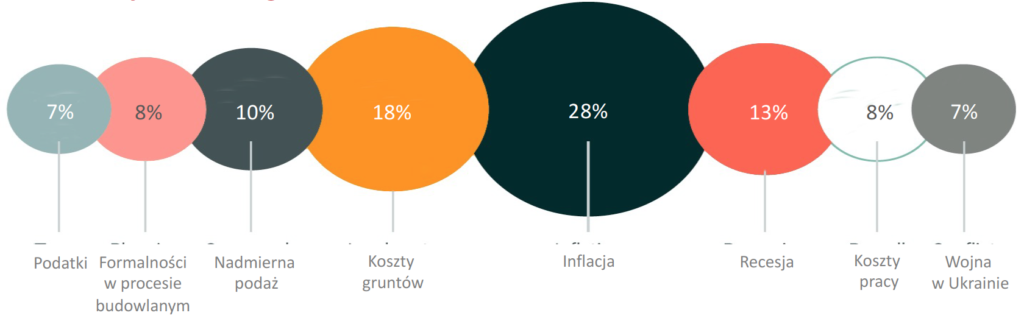

Wyzwania branży selfstorage.

Inflacja pozostanie głównym zmartwieniem najemców w 2023 r. Rosnące koszty gruntów to drugie pod względem ważności wyzwanie, które od 2022 r. budzi coraz większe obawy zarządzających. Jest to szczególne zmartwienie najemców w Irlandii , Norwegii i Szwajcarii, gdzie już wysokie koszty gruntów i brak ich dostępności utrudniają inwestycje.

Wpływ rynku na ceny, w połączeniu z niechęcią właścicieli gruntów do sprzedaży na rynku o malejącej wartości, ogranicza możliwości rozwoju, w wyniku czego koszty gruntów stale rosną. Nic więc dziwnego, że recesja jest także głównym problemem dla operatorów magazynów samoobsługowych.

Pomimo tego, że jest to sektor preferowany przez kredytodawców, koszt długu nadal rośnie wraz ze zmianami stóp referencyjnych. Jest to kolejna presja recesyjna, która nie wydaje się słabnąć w najbliższej przyszłości, pomimo wysiłków decydentów mających na celu stłumienie uporczywej inflacji.